Какие банки принимают заявки?

Заместитель главы Минфина РФ Алексей Моисеев уточнил, что программу субсидирования ставки по льготным ипотечным кредитам на новостройки планируется запустить с 1 мая. Однако некоторые участники рынка приступили к ее реализации досрочно.

Так, сообщил о запуске новой программы уже 17 апреля, а 20 апреля оформил первый кредит на льготных условиях.

Представитель кредитно-финансовой организации подчеркнул, что данная мера по поддержке строительной отрасли требует максимально оперативной реализации. По данным пресс-службы банка, сделка по программе ипотеки с господдержкой состоялась в Барнауле: клиент приобрел квартиру стоимостью 1,5 млн рублей.

Условия кредитования под 6,5% в Банке ВТБ

- Оформление заявки — до 1 ноября 2020 года

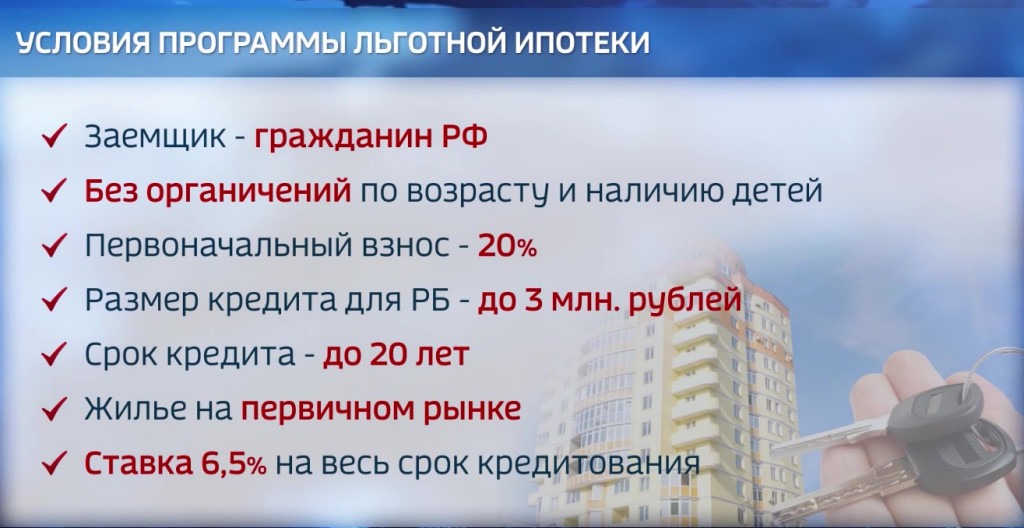

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

также предоставил россиянам возможность получения средств на приобретение жилья на выгодных условиях. В рамках государственной программы «Ипотека 6,5%» можно взять кредит по льготной ставке на покупку квартиры в новостройке у юридического лица (речь идет о договорах по 214-ФЗ за исключением инвестиционных фондов или управляющих компаний инвестиционного фонда).

Условия кредитования под 6,5% в Банке ДОМ.РФ

- Оформление заявки — до 1 ноября 2020 года

- Первоначальный взнос — от 20%

- Срок кредита — от 3 до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

- Возраст заемщика — от 21 до 65 лет на дату погашения кредита

- Созаемщики — до 4 человек

Заявку на ипотечный кредит под 6,5% можно подать и . Первоначальный взнос здесь также стартует от 20%, а срок кредитования варьируется от 3 до 20 лет. 20 апреля финансово-кредитная организация сообщила о начале приема заявок от желающих решить свой квартирный вопрос на максимально выгодных условиях.

Условия кредитования под 6,5% в «Альфа-Банке»

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

В числе первых банков, подключившихся к исполнению поручения президента, оказался и

Важно отметить, что в ПСБ действуют еще более выгодные условия кредитования: оформить льготный займ его клиенты могут под 6% годовых, если успеют подать документы в срок до 15 мая

Условия кредитования под 6% в «Промсвязьбанке»

- Оформление заявки — до 15 мая

- Первоначальный взнос — от 20%

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

Программа помощи ипотечникам

В августе прошлого года было возобновлено действие соц. программы. Смысл проекта в том, что государство уменьшает должникам сумму к выплате на 20-30%. Максимальная сумма к списанию может составить 1,5 млн рублей. Клиенты вправе переоформить валютный заем в рублевый и понизить ставку до 11,5%.

Принять участие в проекте могут не все, а только заемщики, которые отвечают установленным требованиям.

Для военнослужащих

Надежным и понятным способом покупки жилья стало оформление военной ипотеки. В 2019 году программа будет продолжать работать. Существенных изменений в условиях получения займа, не предвидится.

Социальная

Малоимущие и недостаточно защищенные на социальном уровне, граждане, смогут принять участие в социальной ипотеке. Программы работают на региональном уровне. Граждане получают субсидию от региона для внесения первого взноса по кредиту или для его последующей оплаты.

Ипотека с господдержкой позволит людям, нуждающимся в финансовой помощи, купить жилище. Под 6% займ предлагается молодым семьям, с детьми. Обращение к этому варианту кредитования позволит семьям с маленькими детьми купить собственное жилье на льготных условиях.

Вам также может понравиться:

Перечень обязательных документов

Выбрав кредитную организацию, где будет оформляться кредит, можно начать собирать документ. Каждый банк предъявляет свои требования к списку бумаг. Точного перечня, одинакового для всех банков, нет, но есть усредненный комплект:

- Гражданский паспорт;

- Военник (потребуется для мужчин до 27 лет);

- Акт о рождении (на всех детей);

- Справки о заработке;

- Оценочное заключение по недвижимому имуществу.

Взять кредит смогут только родители, имеющие двух и более малолетних детей. Раньше действие проекта не распространялось на семьи, где появились третий и четвертый ребенок, но после указа Путина В.В., ситуация была пересмотрена.

Получить вычет от государства

- 13% от стоимости приобретаемого жилья. Максимальная сумма вычета составляет 260 000 рублей.

- 13% от выплаченной части процентов по ипотеке. Максимальная сумма вычета составляет 390 000 рублей.

Финансовый консультант Мария Тараско уточняет, что, если ипотечный кредит оформлен до 1 января 2014 года, вычеты объединены. Плюс 13% государство вернёт от всей суммы погашенных процентов, без лимита.

То есть, к примеру, с первой квартиры налоговый вычет был на сумму 120 000 рублей. Значит, со второй доступны ещё 270 000 рублей.

- за счёт работодателя или государства, это касается и военной ипотеки;

- у близких родственников: супруга, родителей, детей, опекунов, братьев и сестёр;

- гражданином, который не платит НДФЛ (ИП с упрощённой схемой налогообложения вычет тоже не получит).

- с той части суммы, которую заёмщик выплатил через материнский капитал, налоговый вычет государство не возвращает;

- сумма вычета по процентам не превышает размер уплаченного за год подоходного налога. Если это меньше максимальных 390 000 рублей, недополученная часть перейдёт на следующий год;

- право на налоговый вычет появляется только после оформления квартиры в собственность.

Чтобы получить вычет, подайте документы в ФНС напрямую или через работодателя.

- заявление;

- договор купли-продажи жилья;

- кредитный договор;

- свидетельство о государственной регистрации на жилой дом.

Возврат за выплаченные проценты выгоднее оформлять к концу кредитного договора.

Как поясняет Юлия Сидская, если жильё покупают супруги, это совместно нажитое имущество. Поэтому и муж, и жена могут одновременно получить свой вычет по ипотеке. Также государство возвращает 13% с расходов на ремонт в новой квартире, купленной без отделочных работ, — главное, чтобы это было прописано в договоре долевого строительства. Но ремонтный вычет объединяется с имущественным. То есть их общая сумма не превысит 260 000 рублей.

- покупка отделочных материалов;

- составление проекта и смет;

- оплата отделочных работ.

Какую сумму можно взять в кредит по льготной ставке

По программе ипотеки с господдержкой дадут не сколько угодно денег, а только сумму в пределах установленного лимита. Меньше взять можно, больше — нельзя.

Максимальная сумма кредита для ипотеки под 6,5%

| Регион, где находится квартира | Сумма кредита |

|---|---|

| Москва, Московская область, Санкт-Петербург, Ленинградская область | До 12 млн рублей включительно |

| Другие регионы | До 6 млн рублей включительно |

Регион, где находится квартира

Сумма кредита

Москва, Московская область, Санкт-Петербург, Ленинградская область

До 12 млн рублей включительно

Другие регионы

До 6 млн рублей включительно

Ограничение касается не стоимости квартиры, а суммы кредита. То есть в долг у банка можно взять 12 млн рублей, а квартира может стоить и 15 млн — это не запрещено. Можно взять и меньше лимита, например 1 млн рублей. Но если речь о новостройке, в ней, скорее всего, понадобится ремонт. Поэтому даже при наличии свободных денег может быть целесообразно взять побольше на квартиру, а свои накопления потратить на отделку. Потому что по ипотеке ставка льготная, а по кредиту на ремонт будет обычная.

Если застройщик продает квартиры с отделкой, всю сумму можно включить в договор. Тогда и отделка войдет в договор с льготной ставкой.

Если сумма кредита больше лимита, такой договор не подойдет для субсидии. Не сработают и схемы, по которым в пределах лимита заключается договор с господдержкой, а на сумму превышения — новый договор, уже без субсидирования. Договор ипотеки должен быть один, и максимальная сумма по нему ограничена лимитом. Все недостающие средства нужно вносить как первоначальный взнос. Часть денег для этого можно взять как потребительский кредит — это уже дело заемщика.

Предпосылки

Ранее о возможности снизить ставку по ипотеке до 6-7% говорил Дмитрий Анатольевич Медведев. На встрече с губернатором Самарской области в мае 2017 года он заявил, что экономика России готова к такой ставке.

Давайте реально оценим причины, которые привели к созданию льготной ипотеки с субсидированием ипотечной ставки от государства:

- Низкая инфляция. По итогам 2017 года инфляция в России не должна превысить 3%, что позволит ЦБ и дальше продолжать снижать ключевую ставку, а значит и уменьшит стоимость денег для банков. Как итог следующий пункт.

- В 2017 году ставка по ипотеке достигла минимальных значений. По данным ЦБ она составляет 10,05% процентов, что является абсолютным рекордом и по итогам года ставка может пробить 10%.

- Стабилизация экономики. Цены на нефть держатся в пределах 60 рублей за баррель, что является комфортной ценой для России. Внешние атаки Запада на экономику также были отбиты. Наступила передышка перед очередной бурей перед и после выборов президента в 2018 году.

- Ипотека стала одним из самых надежных источников прибыли банков. В 2017 она году преодолела планку в 2 млрд. рублей. Банки активно выходят на этот рынок т.к. ипотечный продукт является одним и самых низко рискованных. Доля просрочки по ипотеке не превышает 1-3%.

- Стагнация в строительной отрасли. Окончание ипотеки с господдержкой в 2017 году стало серьезной проблемой для застройщиков. В период действия этой программы доля ипотеки на новостройку достигала 70-80% в портфелях банков. В настоящий момент ситуация кардинально поменялась. Проценты на вторичку стали равны или даже ниже ставок в новостройке. Это повлияло на то, что доля вторички в ипотечных сделках достигла 70% процентов. Тот рост, который показал ипотечный рынок не покрыл необходимость застройщиков в дешёвых деньгах. Люди пошли оформлять кредиты на готовые варианты на вторичном рынке. Как итог – уменьшение ввода новых квадратных метров, приостановка текущих проектов, отложенные новые проекты и банкротства застройщиков. Если прибавить к этому приказ Путина в течение 3 лет уйти от практики долевого строительства в сторону проектного финансирования строек, то впереди намечался серьезный кризис строительной отрасли.

Все эти предпосылки подтолкнули правительство запустить ипотеку по 6 процентов. Давайте узнаем условия.

Каких результатов власти ждут от программы

Внедрение программы вошло в комплекс мер по борьбе с коронавирусной инфекцией. Льготная ипотека должна помочь россиянам, желающим улучшить жилищные условия, а также поддержать строительную отрасль, которая столкнулась с падающим спросом на жильё. Улучшение условий получения ипотеки должно изменить ситуацию на рынке. Ведь на долю ипотечных покупателей приходится больше 75% всех продаж российских застройщиков.

На программу льготной ипотеки планируют потратить 6 млрд руб. По прогнозам, будет выдано 250–300 тыс. ипотечных кредитов. Это должно создать дополнительный спрос на около 15 млн кв. метров жилья. Отрасли это принесёт 1 трлн руб.

Специфика программы

Основные признаки льготной ипотеки, введенной из-за коронавируса:

- низкая ставка применяется в течение всего период действия кредитного договора (увеличение на 1% возможно при отказе от страхования и на период госрегистрации залога);

- в самом Постановлении Правительства нет никаких дополнительных требований к заемщикам, кроме гражданства РФ. Однако банки могут устанавливать собственные требования. Например, согласно собственных Правил льготная ипотека в Сбербанке выдается гражданам не младше 21 года. При этом предельный возраст учитывается таким образом, чтобы на момент возврата долга заемщику не было больше 75 лет. Есть требования и по стажу работы: минимум 6 месяцев на последнем месте, и не менее 1 года общего стажа за предыдущие 5 лет;

- срок, на который заключается кредитный договор, не ограничен;

- можно использовать средства материнского капитала и иные виды поддержки;

- ограничений по количеству льготных ипотек нет, все зависит от платежеспособности заемщика.

Таким образом, условия можно признать достаточно выгодными. Ставка в 6,5% является низкой для российского рынка недвижимости. Однако следует учесть, что льготная ипотека для семей с двумя детьми (или более) по Постановлению Правительства РФ №1711 от 30.12.2017г. предоставляется под еще более низкую ставку – 6%. Есть специфические условия ее получения.

История вопроса

С предложениями о новой программе поддержки ипотечного кредитования уже выступали строительные компании. Например, понизить ставку до 8% на время борьбы с коронавирусом предлагали в госкомпании «Дом.РФ». Предложение распространялось на все классы новостроек, на его реализацию потребовалось бы до 100 млрд рублей.

С аналогичным предложением выступил Сергей Гордеев на состоявшемся совещании. Президент группы ПИК отметил, что застройщики уже начали испытывать трудности. С начала режима самоизоляции снижение спроса составило около 65% за апрель по сравнению с мартом. Как доказывает статистика, снижение ипотечной ставки на 1 п.п. дает около 10% роста спроса. Заявленные президентом условия ипотечного кредитования должны дать ощутимый эффект, однако необходимо учитывать и опасения заемщиков в стабильности своего дохода.

Люди опасаются потерять работу, поэтому отказываются брать новые кредиты. Со своей стороны, банки также хотят защитить свои активы и повышают требования к размерам первоначального взноса. В этой ситуации государственная поддержка сектора строительства не только оправдана, но и необходима. Эффективность нового льготного кредитования может показать калькулятор процентов.

Кому положена ипотека под 6.5 процентов в 2023 году?

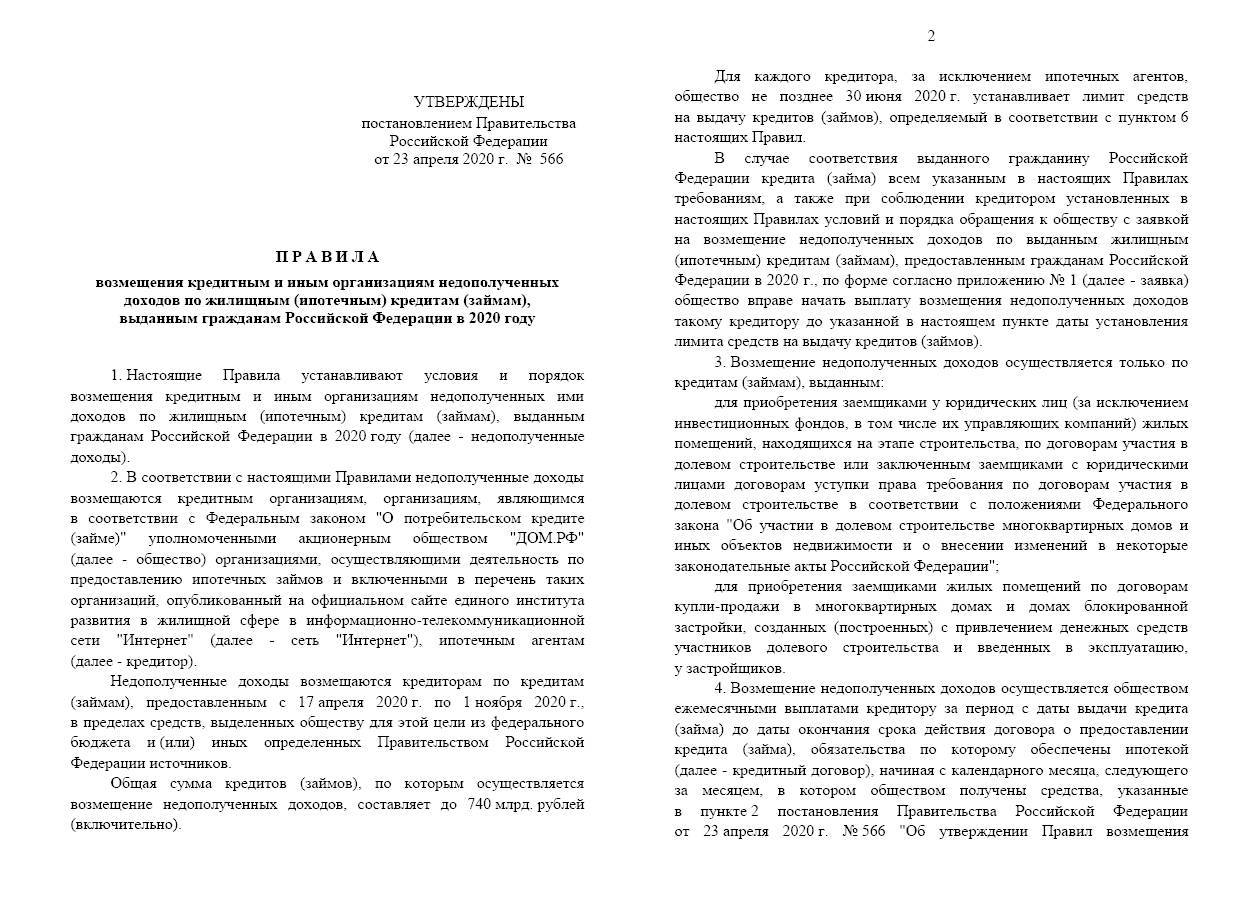

y http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>le=”padding-left: 20px; margin-left: 22px; border-left: 4px solid #c4a800;”>В отличие от большинства льготных ипотечных программ, ипотека под 6,5% не рассчитана на определенную категорию заемщиков. Программа была создана с целью поддержать строительную отрасль в период пандемии и помочь гражданам решить жилищный вопрос. Однако определённые требования всё же установлены. Они вытекают из положений Постановления Правительства №566 .

Банки согласятся сотрудничать только с лицами, удовлетворяющими следующим требованиям:

- наличие официального трудоустройства;

- положительная кредитная история;

- заработная плата позволяет производить расчёт по ипотеке;

- гражданин работает на последнем месте минимум шесть месяцев, а общий трудовой стаж составляет от полугода.

Подводные камни – скрытые минусы программы

Достаточно серьезный минус программы – в открытом доступе не удалось найти ее подробные условия (на сайте ГК «Самолет» есть только мелкий шрифт с непонятными условиями, на сайте Сбербанка именно по этой программе условия тоже не найти).

Однако стоит понимать, что все условия прописываются в кредитном договоре – и если заемщик получит договор с графиком платежей, где все они будут рассчитываться по обещанной ставке, то никаких дополнительных рисков у клиента нет. Другими словами, если банк действительно выдаст ему ипотечный кредит под 2,55% годовых на все 20 лет – то клиент именно столько и будет платить.

Отметим, что кредитный калькулятор на сайте ГК «Самолет» немного ошибается в сторону банка, например, при стоимости квартиры в 5 миллионов рублей, с первоначальным взносом в 1,5 миллиона на 20 лет выходит так:

- по ставке 2,55% на сайте застройщика сумма платежа – 20 123 рубля;

- если пересчитать то же самое в стороннем кредитном калькуляторе, сумма будет меньше – 18 632 рубля.

При этом по «конкурирующей» программе застройщик дает действительно правильные данные.

Если подобрать ставку по сумме платежа, то выйдет, что ГК «Самолет» подсчитывает платеж по реальной ставке в 3,41% годовых. Почему реальная ставка почти на 1% выше – неизвестно, и это стоит учитывать.

Кроме того, после рассмотрения заявки клиенту могут отказать выдать кредит по заданным условиям – банк может это делать без объяснения причин.

А еще банк может предложить клиенту какую-то другую программу вместо разрекламированной застройщиком – например, ту, где ставка снижается только на первый год. И разница в сумме платежа и общей переплате будет огромной.

В остальном же «подводных камней» не видно – скорее всего, ГК «Самолет» планирует субсидировать банку часть процентной ставки весь срок кредитования (что для застройщика весьма дорого). Вероятно, часть этой субсидии уже включена в стоимость жилья – сравнить не с чем, так как в разных ЖК разная стоимость квартир и разные условия.

Условия касательно страховки и электронной регистрации сделки – стандартные, а процентные надбавки за отсутствие этого даже ниже, чем у других банков.

Банки участники

Как было выше сказано, чтобы банк стал участником программы, он должен подать специальную заявку на участие. Если она будет одобрена, то банк будет иметь право получать компенсацию от государства и выдавать льготную ипотеку под 6 процентов.

Самый первый банк, который уже начал принимать заявки стал банк ВТБ 24 и ВТБ Банк Москвы. В настоящий момент сотрудники еще не очень хорошо знакомы с условиями, но нужно набраться терпения. Обращаться в банк уже можно. Сбербанк пока еще не принял решение об участии и присматривается к инициативе президента. Сотрудники получили уведомления, что сейчас прорабатывается весь механизм реализации и программа будет работать в Сбербанке со второй половине февраля.

Семейная ипотека с господдержкой 6% банки-участники на текущий момент:

| Банк | Перекредитование | Процентная ставка |

|---|---|---|

| Сбербанк | Да | 5 |

| ВТБ | Да | 5 |

| Райффайзенбанк | Да | 4,59 |

| Россельхозбанк | Нет | 4.7 |

| Металлинвестбанк | Да | 5 |

| Газпромбанк | Да | 5.2 |

| Росбанк | Да | 3,5 |

| Банк Санкт-Петербург | Да | 5,69 |

| Промсвязьбанк | Нет | 3,99 |

| Абсалютбанк | Нет | 5,99 |

| РНКБ | Нет | 5 |

| Уралсиб | Нет | 5,5 |

| Альфа банк | Нет | 4,29 |

| Ак Барс | Нет | 4,6 |

| АТБ | Нет | 4,7 |

| Банк Центр-Инвест | Нет | 5 |

| Совкомбанк | Да | 4,9 |

| ЮниКредит банк | Нет | 6 |

| Банк ФК Открытие | Да | 5,15 |

| Дом.РФ | Да | 5 |

АИжК и партнеры агентства уже запустили в работу свою программу “Семейная ипотека с господдержкой” и рассматривают не только заемщиков по новым кредитам, но и перекредитование уже действующей ипотеки.

Что понимать под увеличением срока ипотеки?

Ипотечный договор заключается на определенный срок, как правило, это 10 лет и больше. На основании договора составляется график ежемесячных платежей по кредиту с указанием дат, не позднее которых вносятся платежи, а также их сумм. Чем более длительный срок договора, тем меньше сумма каждого платежа.

Но бывает, что заемщику становится трудно погашать ипотеку при текущем размере ежемесячного платежа. Ему было бы желательно, чтобы такой платеж был уменьшен. На практике это возможно за счет увеличения сроков действия кредитного договора.

Пример.

У Иванова оформлен ипотечный кредит на 3 млн. рублей на 20 лет по ставке 7% годовых. Ежемесячный платеж по нему составляет 23 304 рублей.

| Месяц платежа | Остаток | Проценты | Погашение основного долга | Общий платеж |

|---|---|---|---|---|

| Декабрь 2021 | 2 994 196 | 17 500 | 5 804 | 23 304 |

| Январь 2022 | 2 988 358,14 | 17 466,14 | 5 837,86 | 23 304 |

Иванов был бы рад уменьшить ежемесячный платеж. Если бы срок кредита составил 30 лет (при той же ставке 7% годовых), то ежемесячно пришлось бы платить 19 975 рублей.

| Месяц платежа | Остаток | Проценты | Погашение основного долга | Общий платеж |

|---|---|---|---|---|

| Декабрь 2021 | 2 997 525 | 17 500 | 2 475 | 19 975 |

| Январь 2022 | 2 995 035,56 | 17 485,56 | 2 489,44 | 19 975 |

Отметим, что по факту реструктуризации значительно вырастает общая переплата по процентам (по сравнению с тем, если ипотека будет платиться по полному номинальному графику) — с 2 569 656 рублей (при 20 годах платежей) до 4 171 025 (при 30 годах). Банку она, таким образом, весьма выгодна, но для клиента имеет смысл лишь с точки зрения облегчения текущего финансового бремени.

На практике сокращение сроков ипотеки может быть произведено за счет:

- рефинансирования (погашения текущей ипотеки за счет нового кредита с более длительным сроком действия и, соответственно, меньшей суммой ежемесячных платежей);

- пересмотра условий кредитования по текущей ипотеке — реструктуризации.

Оба варианта, несмотря на разницу по многим юридическим признакам, по существу очень близки друг к другу. Рефинансирование — это фактически тоже пересмотр условий кредитования, только оформляемый в рамках отдельного кредитного договора, замещающего исходный. Оно может быть произведено при оформлении новой ипотеки в другом банке, если когда заемщику отказывает в реструктуризации его собственный банк.

Условимся, что увеличение срока ипотеки будет происходить в рамках реструктуризации — когда заемщик предпринимает попытку улучшить условия по текущей ипотеке в своем же банке, не обращаясь на сторону за рефинансированием. Рассмотрим, на каких условиях осуществляют реструктуризацию крупнейшие российские банки — Сбербанк и ВТБ.

Как рефинансировать ипотеку, оформленную до 2018 года

Жилищный кредит, оформленный до начала действия программы или до рождения детей, можно рефинансировать под 5 или 6 процентов, в зависимости от условий банка и региона. Для этого заемщику потребуется заключить договор с банком, по которому он обязуется погасить старый кредит, или дополнительное соглашение о рефинансировании кредита.

При рефинансировании остаток долга должен быть меньше 80 процентов от первоначальной стоимости жилья. Обязательно должны быть соблюдены условия по гражданству, типу жилья и дате рождения детей.

Перед процедурой рефинансирования банк заново запросит у заемщика полный пакет документов, и всю процедуру одобрения придется пройти заново. После заемщик подписывает новый кредитный договор, средства которого перечисляются на погашение старого.

У заемщиков, оформивших ипотеку в банке Дом.РФ, есть возможность переоформить договор кредитования всего лишь подписав дополнительное соглашение к нему. Такая возможность появилась в 2019 году также у клиентов банка ВТБ.

ПримерМуж и жена купили квартиру в новостройке в 2015 году в ипотеку по ставке 10,5 процентов годовых. В 2016 году у них родился первенец, а в 2018 году — второй ребенок. У семьи появилось право рефинансировать ипотеку и снизить процентную ставку по кредиту до 6 процентов. Для этого им нужно заключить договор о погашении старого кредита или доп. соглашение о рефинансировании.

Необходимые документы для оформления

ПµÃÂõÃÂõýàôþúÃÂüõýÃÂþò, ýõþñÃÂþôøüÃÂà÷ðõüÃÂøúàôûàøÃÂÿþûÃÂ÷þòðýøàÃÂÃÂûÃÂóø, ò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä âÂÂ566 þà23 ðÿÃÂõûà2020 óþôð ÃÂðúöõ ýõ ÃÂÃÂòõÃÂöôõý. âÃÂõñþòðýøàú ÃÂÿøÃÂúàñÃÂüðó ÃÂÃÂÃÂðýðòûøòðÃÂàò ñðýúõ. ÃÂýø ÿÃÂþÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂÿÃÂðòúð þ ôþÃÂþôðÃÂ;

- úþÿøàÃÂÃÂÃÂôþòþù úýøöúø, ÷ðòõÃÂõýýðàÃÂðñþÃÂþôðÃÂõûõü;

- ôþÿþûýøÃÂõûÃÂýþõ ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø (÷ðóÃÂðýÿðÃÂÿþÃÂÃÂ, òþôøÃÂõûÃÂÃÂúøõ ÿÃÂðòð, áÃÂÃÂÃÂá);

- òþõýýÃÂù ñøûõàôûàüÃÂöÃÂøý ò òþ÷ÃÂðÃÂÃÂõ ôþ 27 ûõÃÂ.

Условия для получения ипотеки под 6.5 процентов

24.04.2020 года вышло постановление правительства о запуске программы «ипотека 6.5» — условия получения займа для приобретения жилья на рынке новостроек предусматривают возмещение финансовым организациям разницы процентов по кредитам, выданным с 17.04.20 по 01.11.2020 включительно.

Кому доступна ипотека под 6,5 %?

Основным условием программы государственного субсидирования является наличие российского гражданства у заемщика и созаемщика. Взять ее на льготных условиях могут:

- граждане РФ, возраст которых от 21 года до 75 лет;

- и девушка, живущая с гражданским супругом, не планирующая в ближайшее время рожать детей;

- и холостой мужчина;

- и даже пенсионеры, у которых дети уже выросли;

- и семьи, имеющие двух детей, родившихся до 2018-го года.

Таким образом, сэкономить, благодаря государственному субсидированию на приобретении квартиры, не помешает ни количество детей в семье и их возраст, ни семейное положение и даже возраст заемщиков. Если собирались улучшить жилищные условия и коронакризис не изменил этого решения, самое время заняться оформлением.

Документы по жилой недвижимости, для покупки которой оформляется ипотека 6,5 %, разрешено представить в течение 90 суток с момента принятия финансовой организацией положительного решения о кредите. Правда, недвижимость должна соответствовать определенным требованиям…

Какую жилую недвижимость можно приобрести с господдержкой?

У ипотеки 6,5 % следующие условия получения:

- Приобретается квартира только в новостройке – рынок вторичного жилья не задействован в программе государственного субсидирования. Для покупки нежилой недвижимости таких льгот также не предусмотрено.

- Сделка покупки должна совершаться только с юридическим лицом. Инвестиционные фонды, как и управляющие ими компании, постановление правительства о государственном субсидировании исключает из списка участников программы.

- Условия получения ипотеки 6,5 % позволяют заключать договора о долевом строительстве или оформлять уступку прав, или купли-продажи, но только с застройщиком, без посредников.

- Приобретаемая квартира может быть в еще только строящемся домостроении либо в недавно сданном в эксплуатацию. Но не вторичка.

Программа действует при минимальной сумме кредита в 300 тысяч руб. Максимальная сумма – 8 миллионов рублей (если кредитуемый объект находится в Москве и области, в Санкт-Петербурге и Ленобласти). Для регионов предусмотрена высшая планка суммы – в 6 миллионов руб.

Постановление правительства

Изменения 2019 года

Сегодня (05.04.2019 года) Дмитрий Анатольевич Медведев подписал постановление от 28.03.2019 об изменениях в Правила предоставления субсидий, которые включают следующие пункты:

- жителям Дальневосточного округа разрешили брать ипотеку под 5%, а также сделали возможность приобрести недвижимость в сельских районах своего региона по льготной ставке не только от юрлица, но и от физического лица (вторичку). При этом второй и последующий ребенок должен родиться не с 1 января 2018 года, а с 1 января 2019 года.

- разрешили рефинансировать по программе семейной ипотеке, ранее уже рефинансированные кредиты по обычным программам.

- процентная ставка в 6% будет действовать весь срок действия ипотеки.

В вышеуказанное постановление включены следующие важные изменения:

- теперь участвовать в семейной ипотеке и рефинансировать старую ипотеку под 6% могут семьи с четвертым и последующим ребенком (ранее семьи, где родился 4 ребенок и последующие не могли претендовать на ставку 6% по ипотеке);

- увеличивается срок участия в программе до 1 марта 2023 года для семей, у кого второй и последующий ребенок родится в период с 01.07.2023 по 31.12.2023;

- вводится такое понятие, как “дополнительное соглашение о рефинансировании”, которое позволяет банку снизить ставку по действующей ипотеке до 6% (вне зависимости от даты выдачи, но строго от юрлица), без оформления нового договора (теперь снижение ставки стало возможно и в том банке, который выдавал ипотеку без необходимости.

- жители Дальнего Востока имею право оформлять ипотеку под 5% годовых;

- введены особые условия семейно ипотеки для жителей сельских регионов ДФО. Они имеют право брать ипотеку под 6% и на жилье со вторичного рынка от физических лиц.

Важные изменения коснулись семей, где есть ребенок-инвалид. Согласно постановлению №1396 от 31.10.2019, которое было опубликовано 6 ноября 2019 года, семьи, которые воспитывают ребенка инвалида имеют право:

- ипотеку под 6% могут взять семьи и с одним ребенком, если ребенок признан инвалидом и рожден до 31.12.2023г.

- оформлять семейную ипотеку под 6% можно до 31.12.2027 года при условии, что инвалидность ребенку была присвоена после 31.12.2023 года.

- семьи с ребенком-инвалидом в ДФО имеют право приобретать жилье по льготной ставке в 5%, а не 6%, как в других регионах.

- также ребенок-инвалид может быть рожден и ранее 01.01.2018, как этого требуют стандартные условия программы.